Beratung

Beratung

Wir beraten unsere Kunden ganzheitlich, evaluieren Chancen und Risiken und erarbeiten massgeschneiderte, nachhaltige Strategien für direkte und indirekte Immobilienanlagen.

Stets mit einem langfristigen Fokus, Kontinuität und Risikobewusstsein.

Analyse

Analyse

Seit über 30 Jahren analysieren wir den Schweizer Immobilienmarkt und deren Investmentprodukte.

Neben quantitativen Gesichtspunkten spielen insbesondere auch qualitative Aspekte wie bspw. Managementgrundsätze, sowie Kosteneinhaltung und die Schaffung eines langfristigen Mehrwerts eine gewichtige Rolle.

Strategie

Strategie

Wir beurteilen Ihr Immobilienportfolio, evaluieren und kreieren gesamtheitliche und zukunftsfähige Strategien und begleiten Sie bei deren Umsetzung.

Wir ermöglichen strategische Partnerschaften und generieren Synergien für zusätzliche Entwicklungs- und Wertsteigerungspotenziale.

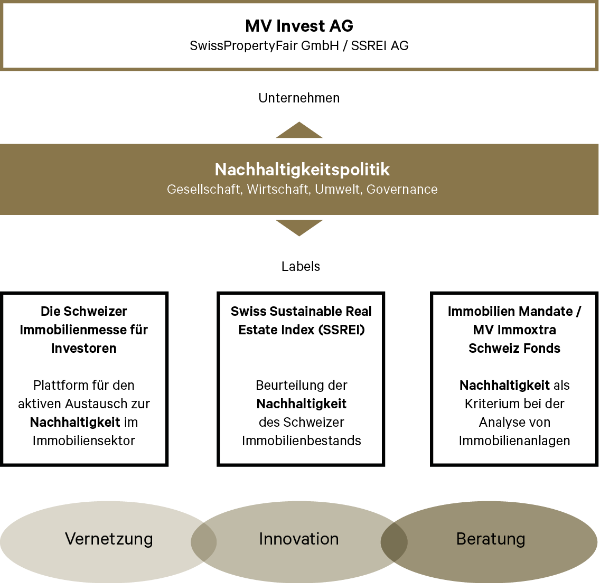

Vernetzung

Vernetzung

Durch die langjährige Erfahrung und dem daraus aufgebauten Netzwerk ergeben sich Synergien und Verbindungen zwischen Immobilienbesitzern, Investoren, Asset Managern und Immobilien Dienstleistern.

Mit diesem Ansatz bilden wir für unsere Kunden eine Brücke zwischen direkten und indirekten Immobilienanlagen, aber auch zwischen der Romandie und der Deutschschweiz.

Mandate

Mandate

Wir erarbeiten die für Sie passende Immobilienstrategie auf Mandatsbasis.

Der stetige persönliche Austausch stellt dabei sicher, jederzeit auf sich ändernde Präferenzen oder Marktsituationen reagieren zu können. Dies kann auch in Form eines Einsitzes in Gremien wie Anlageausschüssen, Verwaltungsräten oder Stiftungsräte erfolgen.

Nachhaltigkeit

Nachhaltigkeit

Das eigens entwickelte Nachhaltigkeits-Modell erlaubt es uns, sämtliche kotierten und nicht-kotierten Schweizer Immobilienprodukte (Aktien, Fonds, Anlagestiftungen) zu evaluieren und institutionellen Investoren ein Nachhaltigkeits-Reporting zur Verfügung zu stellen.

Mit dem Swiss Sustainable Real Estate Index (SSREI) wurde zudem auch ein Standard zur Beurteilung der Nachhaltigkeit des Schweizer Gebäudebestands lanciert.

Marktkommentar September 2025

Die SNB bekräftigte ihre Kernaufgabe: Geldpolitik im Inland und die Gewährleistung der Preisstabilität. «Alles andere, wie etwa Zollverhandlungen, liegt nicht in unserem Zuständigkeitsbereich», betonte SNB-Direktorin Tschudin. Die Swiss Prime Site hat eine Anleihe in Höhe von 500 Mio. Euro begeben...

Marktkommentar September 2025

Die SNB bekräftigte ihre Kernaufgabe: Geldpolitik im Inland und die Gewährleistung der Preisstabilität. «Alles andere, wie etwa Zollverhandlungen, liegt nicht in unserem Zuständigkeitsbereich», betonte SNB-Direktorin Tschudin. Die Swiss Prime Site hat eine Anleihe in Höhe von 500 Mio. Euro begeben – bemerkenswert, da sie in Euro statt in Schweizer Franken denominiert ist. Auch wenn der Coupon marktgerecht erscheint, stellt sich die Frage, ob die Kosten für eine solche Transaktion gerechtfertigt sind. Der Hintergrund: In der Schweiz herrscht derzeit eine angespannte Finanzierungssituation. UBS kann nicht sämtliche Grossunternehmen bedienen. Zudem wächst die Diskussion, wie gross ein einzelnes Immobilienportfolio in der Schweiz überhaupt werden sollte, da zunehmende Grösse nicht nur Vorteile, sondern auch Risiken birgt. Trotz wirtschaftlicher Unsicherheiten haben sich die Hypothekarzinsen kaum bewegt. Auch mittelfristig ist mit tiefen Zinsen zu rechnen. Der kotierte Schweizer Immobilienmarkt legte in September nach einem starken Anstieg und neuen Höchstständen eine Verschnaufpause ein. Einer der möglichen Gründe ist das hohe Angebot an neuen Investitionsmöglichkeiten (über 3 Mrd. CHF Kapitalerhöhungen bisher in 2025), neue Börsengänge sowie unveränderte Schweizer Zinsen. Trotzdem, ein Blick ins Ausland zeigt ein deutlich schwierigeres Bild: Offene Deutsche-Immobilienfonds verzeichneten im Juli Nettomittelabflüsse von 889 Mio. Euro – den höchsten Wert seit der globalen Finanzkrise 2008. Insgesamt summieren sich die Abflüsse inzwischen auf über 12 Mrd. Euro. Zurück in der Schweiz und über das Thema Nachhaltigkeit. Die UBS hat angekündigt, dass sie mit ihren schweizerischen Immobiliengefässen ab 2026 nicht mehr am GRESB teilnehmen wird. Das bringt alle diejenigen Investoren in Schwierigkeiten, die bisher die Teilnahme an GRESB als einziges Nachhaltigkeits-Kriterium für die Investierbarkeit in ein Vehikel definiert haben. Es zeigt wieder einmal, dass Nachhaltigkeit nicht durch ein digitales Ja-/Nein-Schema adressiert werden kann.

Der Immobilien Marktkommentar Newsletter - hier abonnieren!

Marktkommentar Oktober 2025

Die Nachfrage der Investoren nach Schweizer Immobilien hat im Oktober Rekordniveaus erreicht. Dies veranlasst die Immobilienfondsmanager, Kapitalerhöhungen durchzuführen – für das Jahr 2025 werden über CHF 6 Milliarden erwartet – und in der Folge ihre Akquisitionen auf dem Markt zu verstärken...

Marktkommentar Oktober 2025

Die Nachfrage der Investoren nach Schweizer Immobilien hat im Oktober Rekordniveaus erreicht. Dies veranlasst die Immobilienfondsmanager, Kapitalerhöhungen durchzuführen – für das Jahr 2025 werden über CHF 6 Milliarden erwartet – und in der Folge ihre Akquisitionen auf dem Markt zu verstärken. Die Bruttorendite eines Wohngebäudes in einer grossen Schweizer Stadt liegt wieder bei rund 3%. Anlagestiftungen und Immobilienfonds die Wohnimmobilien suchen sind gezwungen, deutlich höhere Preise zu bezahlen als noch vor zwölf Monaten. Laut JLL-Statistiken ist die Marktliquidität heute mit jener von vor 2022 vergleichbar, also vor Beginn der Zinsanhebungsphase. Besonders gefragt sind Wohnliegenschaften in den Zonen B und C sowie Entwicklungsgrundstücke mit Wohnnutzungspotenzial. Die Regionen Zürich, Zentralschweiz und Nordostschweiz gehören derzeit zu den beliebtesten. Ein Engagement in Schweizer Immobilien bleibt im europäischen Vergleich attraktiv. Auch wenn die „Prime“-Renditen für Wohnimmobilien in Genf und Zürich zu den niedrigsten gehören, ist der Abstand zu den risikofreien Zinsen – insbesondere zu den 10-jährigen Bundesobligationen – in Europa mit 150 bis 200 Basispunkten am grössten. In den letzten zehn Jahren haben viele Investoren Wohnportfolios bevorzugt und den kommerziellen Sektor als risikoreicher eingestuft. Die Performance-Daten der Schweizer Indizes zeigen jedoch ein anderes Bild: Der REAL-Index, der zu rund 80% aus Gewerbeimmobilien besteht, erzielte die beste Performance der Schweizer Immobilienindices über die letzten zehn Jahre. Gleichzeitig bleibt die Volatilität ein zentrales Thema für viele Investoren. Börsenkotierte Immobilienprodukte (Fonds und Aktien) weisen derzeit eine Volatilität von rund 10% auf – ein historisch hohes Niveau.

Der Immobilien Marktkommentar Newsletter - hier abonnieren!

Marktkommentar November 2025

Das Jahr neigt sich dem Ende zu – und wie so oft zeigt sich im Immobiliensektor eine hohe Aktivität. Der Markt wird weiterhin mit neuem Kapital versorgt; die Nachfrage nach Schweizer Immobilien bleibt äusserst stark, wenn auch aus unterschiedlichen Gründen. Der Mangel an attraktiven Anlagealternativen sowie...

Marktkommentar November 2025

Das Jahr neigt sich dem Ende zu – und wie so oft zeigt sich im Immobiliensektor eine hohe Aktivität. Der Markt wird weiterhin mit neuem Kapital versorgt; die Nachfrage nach Schweizer Immobilien bleibt äusserst stark, wenn auch aus unterschiedlichen Gründen. Der Mangel an attraktiven Anlagealternativen sowie die anhaltende Stärke des Schweizer Frankens bilden wesentliche Treiber. Neue Statistiken – wie die landesweite Leerwohnungsziffer von lediglich 1% und der markante Anstieg der Angebotsmieten – haben die Zürcherinnen und Zürcher am vergangenen Wochenende nicht beeinflusst: Die Stimmberechtigten sagten mit 59,3% deutlich Nein zur Initiative für ein Vorkaufsrecht. Diese Vorlage ist die erste von mindestens fünf wohnpolitischen Entscheiden, die der Kanton Zürich in naher Zukunft treffen wird, sie dürfte jedoch wegweisend für die weitere Debatte über die angespannten Wohnraummärkte sein. Die Zürcher Handelskammer und mehrere Immobiliengesellschaften haben gemeinsam die Bewegung fuerschi-zueri.ch lanciert, um aufzuzeigen, dass staatliche Eingriffe keine wirksame Lösung für zusätzlichen Wohnraum darstellen. Die Immobilienbranche setzt sich aktiv für bezahlbaren Wohnraum sowohl im Kanton Zürich als auch in anderen Regionen ein. Neubauten schaffen Wohnraum – und effiziente Rahmenbedingungen, schlanke Bewilligungsverfahren sowie die Entwicklung neuer Siedlungsgebiete sind zentrale Erfolgsfaktoren. Ein aktuelles Beispiel dafür ist die Zonenplanänderung des Gaswerkareals in Bern, die den Weg für rund 500 neue Wohnungen frei macht. Auch im kotierten Immobilienmarkt herrscht Dynamik: Noch vor Jahresende wird ein zusätzliches IPO (SPSS) erwartet, und zu Jahresbeginn (1Q) plant die Mobiliar, ihren Immobilienfonds zu kotieren. Sämtliche Kapitalerhöhungen konnten problemlos platziert werden, was die weiterhin ausserordentlich hohe Nachfrage nach Immobilien bestätigt. Die Liquidität fliesst direkt in den Markt und in die Grossstädte – die Preise steigen weiter. Transaktionen in Wohnsektor finden erneut klar unter einer Bruttorendite von 3% statt. Bei den Fusionen bestätigt die UBS die planmässige Zusammenführung von Green Property und Urban Property am 31. März 2026 zum neuen UBS (CH) Property Fund – Direct Mixed Urban.

Der Immobilien Marktkommentar Newsletter - hier abonnieren!

Beitrag im IMMOBILIA

«Ein Rating ist kein Ersatz dafür, keine eigene Meinung zu haben.»

Ulrich R. Kaluscha, Senior Advisor bei MV Invest, erläutert in der aktuellen Ausgabe des SVIT IMMOBILIA Magazins die Herausforderungen bei der Bewertung der Nachhaltigkeit indirekter Immobilienanlagen, zeigt mögliche Ansätze auf und betont die Relevanz einer vertieften Auseinandersetzung mit den Inhalten solcher Ratings.

Interview im IMMOBILIEN Business

Das Interview des Monats im IMMOBILIEN Business mit Roland Vögele, CEO MV Invest AG...

Das Interview des Monats zum Thema Immobilien Finanzmärkte im Immobilien Business mit unserem CEO, Roland Vögele.

Beitrag im INSTITUTIONAL

Wie lässt sich Nachhaltigkeit in eine passive Immobilien-Investitionsstrategie integrieren?

Die Integration von Nachhaltigkeit in den Investitionsprozess stellt viele Investoren vor eine Herausforderung...

Wie lässt sich Nachhaltigkeit in eine passive Immobilien-Investitionsstrategie integrieren?

Die Integration von Nachhaltigkeit in den Investitionsprozess stellt viele Investoren vor eine Herausforderung, insbesondere wenn passive Produkte verwendet werden, deren Allokation auf der Marktkapitalisierung basieren.

Die Anlagegruppe MV Swiiterra, die passiv in alle kotierten Schweizer Immobilienfonds investiert, bietet eine Lösung für dieses Dilemma.

Unser Team für Ihre Ziele

Kompetenz, Passion und Weitblick schaffen die Grundlage damit wir uns voll und ganz auf Ihre Bedürfnisse fokussieren können

Roland Vögele

CEO

+41 43 499 24 90

Sacha Deutsch

Senior Advisor

+41 43 499 24 91

Ulrich Kaluscha

Senior Advisor

+41 43 499 24 96

Daniel Smith

Senior Advisor

+41 43 499 24 96

Remo Burri

Investment Analyst

+41 43 499 24 94

Debora Zgraggen

Operations Manager

+41 43 499 24 97

Leonie Eberhardt

Event/Marketing Manager

+41 43 499 24 89

Elodie Gadola

Event/Marketing Manager

+41 43 499 24 93

Elvira Bieri

Chief Sustainability Officer

+41 43 499 24 99